黄金的“黄金时代” :多只ETF年内大涨近三成,3000美元还是梦吗?

21世纪经济报道记者叶麦穗 广州报道

黄金现货价格不断刷新新高,年内涨幅达到32%,提前完成了今年年初各家机构的预期展望。为此,多家机构不得不提高对黄金现货的价格“指标”,不少机构认为3000美元/盎司已不是梦,甚至有机构将明年一季度的价格上调至3100美元/盎司。

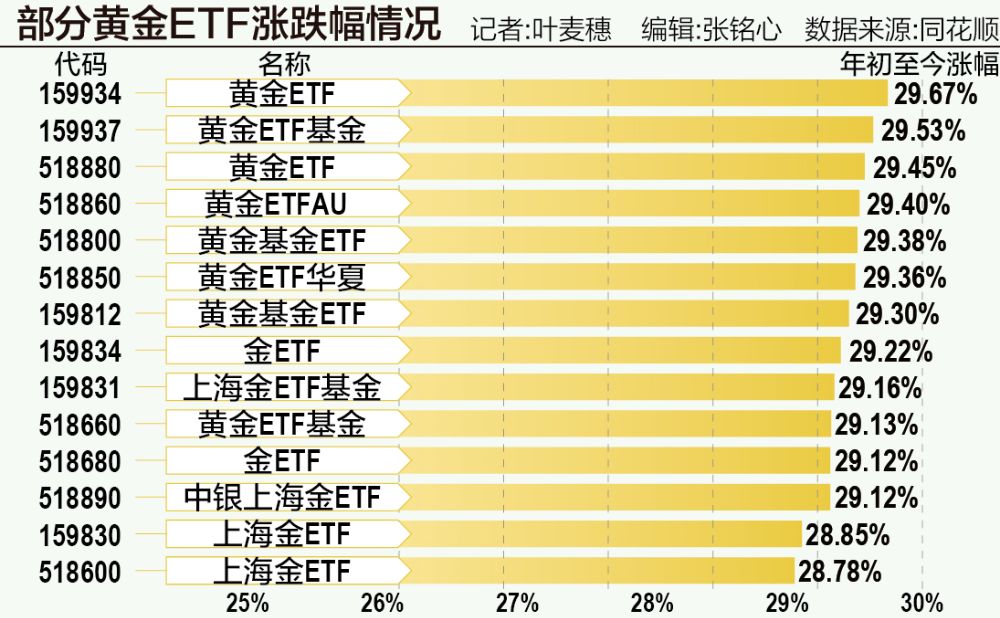

与此同时,在黄金上涨行情推动下,相关个股的基本面持续走强,相关主题ETF的净值也不断创下新高。截至10月28日,多只挂钩黄金的ETF年内涨幅均超过28%,其中黄金ETF(159934)的涨幅最大,为29.67%,其次为黄金ETF基金(159937)上涨29.53%。

黄金ETF年内飙涨

10月28日,中国黄金协会最新统计数据显示,2024年前三季度,国内原料黄金产量为268.068吨,与2023年同期相比减产3.180吨,同比下降1.17%。其中,黄金矿产金完成209.710吨,有色副产金完成58.358吨。另外,2024年前三季度进口原料产金111.207吨,同比增长15.51%,若加上这部分进口原料产金,全国共生产黄金379.275吨,同比增长3.20%。

前三季度,全国黄金消费量741.732吨,与2023年同期相比下降11.18%。其中,黄金首饰消费量400.038吨,同比下降27.53%;金条及金币消费量282.721吨,同比增长27.14%;工业及其他用金58.973吨,同比下降2.78%。

中国黄金协会表示,前三季度,黄金价格一路上涨,黄金首饰消费受到明显影响。直播带货、即时零售等电商新模式快速发展,拉动了小克重黄金首饰消费增长。“三季度,金价持续高位波动及上涨预期增加,实物黄金消费有所回落,但总体上看,前三季度溢价相对较低的金条及金币消费仍能保持较大幅度增长。”

前三季度,受金价上涨预期提振,国内黄金ETF持有量上升至91.39吨,较2023年底增长29.93吨,增长幅度为48.69%。前三季度,各国央行持续增持黄金,增储较多的国家有土耳其、印度、波兰、捷克、伊拉克。三季度我国黄金储备未发生变化,截至9月底,我国黄金储备仍为2264.33吨。

与此同时,国内挂钩黄金的ETF今年也都有不俗的收获,根据同花顺统计,今年以来挂钩黄金的ETF涨幅基本都在28%,其中黄金ETF(159934)的涨幅最大,为29.67%;其次黄金ETF基金(159937)涨29.53%。

不过在黄金“狂飙”之际,监管也提示投资人注意风险。近日上金所发布通知称,近期贵金属价格波动显著增大,市场风险明显加剧,提示投资者做好风险防范工作,合理控制仓位,理性投资。

这已经是上金所近期第二次提示黄金交易的风险,在此之前多家银行也表示,目前黄金处于高位,投资人要警惕价格回撤,控制好风险和仓位。

与此同时,全球最大的黄金ETF-SPDR的持仓也出现量价背离的情况,在金价“一路高歌猛进”的同时,持仓量则出现下降,最新的持仓为889.78吨, 近三个交易日连续两个交易日减仓。此前,其持仓曾达到895.24吨,市场一度认为将冲击900吨的历史大关,但暂时来看,仍有一定的难度。

3000美元不是梦?

近期金价涨得“离谱”,不仅屡创新高,而且与美元、油价走势相背离。德意志银行表示,黄金表现异常强劲,甚至远远超过了传统模型的估值,超出幅度创1998年以来最高水平。

摩根士丹利甚至开发了一个新的回归模型,来衡量黄金价格的变化。在新的回归模型中,摩根士丹利加入ETF流动、中央银行储备、通胀指数(CPI)、美元指数(DXY)、全球风险指数和净期货头寸等多个参数因素,显著提高了模型拟合度。

由于涨幅不断扩大,多家机构甚至不得不再度提高对黄金未来的展望。在近期发布的报告中,瑞银(UBS)上调黄金价格预测,预计金价到2024年底将接近2800美元/盎司,并在2025年攀升至3000美元/盎司。这一上调反映了市场对黄金的广泛需求,并且没有显著的卖压迹象。

瑞银的乐观预测由多个宏观经济因素支撑。据瑞银表示,不仅美联储,全球其他央行也在实施货币宽松政策,这将为黄金的购买创造有利环境。同时,瑞银已将黄金列为其全球战略中的“最优先”资产。

彭博情报高级大宗商品策略师Mike McGlone认为,对冲基金将推动金价升至3000美元/盎司。

高盛最近也上调了对黄金的预测,将明年的黄金价格预期从2686美元/盎司上调至2973美元/盎司。而根据摩根士丹利新模型的测算,明年一季度可能上探3100美元/盎司。

中国国际期货股份有限公司高级研究员汤林闽在接受记者采访时表示,黄金价格近期接连创出新高,主要受市场对美联储降息预期趋稳及地缘政治因素影响。从前者来看,在10月初美国9月非农数据较7月数据“反向爆冷”,市场对美联储降息预期急剧下降,不仅此前火热的“11月降息50个基点”的预期彻底消失,部分机构甚至预计“11月不降息”。近日,市场预期逐渐回调并在“11月降息25个基点”处形成集中平衡点,给金价上扬创造了好的基础条件。从后者来看,一方面,近期中东局势持续紧张,刺激黄金上涨;另一方面,美国大选临近,不确定性增加也令黄金受益。

CME“美联储观察”最新数据显示,美联储11月降息25个基点的概率为97.7%,维持当前利率不变的概率为2.3%;12月维持当前利率不变的概率为0.6%,累计降息25个基点的概率为27.7%,累计降息50个基点的概率为71.7%。由此可见,市场已经对美联储11月降息50个基点“不抱希望”。

除了地缘局势的助推,黄金价格还受到“特朗普交易”的影响。OANDA亚太区高级市场分析师Kelvin Wong表示,“在美国大选存在不确定性的情况下,投资者正在寻求黄金作为避险工具。如果(美国前总统、共和党总统候选人)特朗普上任,应该能支撑黄金,因为他(的政治主张)可能会加剧贸易紧张局势并扩大预算赤字。”