工业硅:波动加剧

来源:紫金天风期货研究所

核心观点:震荡 近期主要扰动一方面来自于市场对宏观利好政策的预期,另一方面来自于光伏行业产能出清开始逐步落地,但两者对于硅价的作用方向相反、市场似乎暂无坚定的交易主线,硅价走势的不确定性短期内有所加大。但对于工业硅期货而言,后续仍然需要交易基本面现实,即在过剩的现状下面临需求的进一步缩减,对比而言,政策的利好预期或更多从情绪面作用于硅价,若回归基本面交易,工业硅期货远月价格仍有一定下行空间。此外,需关注工业硅北方产区在低价下的超预期减产情况。

月差:偏多 关注12合约的定价及华东仓单的消化情况。

产量:偏空 上周产量环比增加0.05万吨至9.62万吨,环比增0.53%。

利润:偏空 上周毛利润、毛利润率环比分别减少2.15元/吨、0.03个百分点至-145.6元/吨、-1.21%。

社会库存(百川):偏空 上周工厂库存环比增加0.9万吨至16.5万吨,市场库存环比持平于12.7万吨,社库合计29.2万吨。

注册仓单:偏多 截至10月25日,注册仓单共5.61万手、28.07万吨;较10月18日减少1701手、8505吨。

多晶硅利润:中性 上周毛利润及毛利率环比分别持平于-4487.5元/吨、-11.53%。

多晶硅产量:中性 上周多晶硅产量环比持平于3.21万吨。

有机硅利润:偏多 上周毛利润、毛利润率环比分别增加25元/吨、0.18个百分点至-365.63元/吨、-2.63%。

有机硅库存:偏空 上周DMC库存环比增加0.11万吨至4.53万吨,环比增2.49%。

硅铝合金开工率:中性 上周再生铝合金开工率环比持平于55.5%,原生铝合金开工率环比持平于55%。

平衡&展望

上周总结:上周受宏观政策和产业利好政策影响,下游光伏产业情绪提振,带动工业硅盘面震荡上行。同时,枯水期成本的抬升也为价格提供了一定底部支撑。现货价格仍显僵持,硅厂库存充足但西南减产在即,厂家让利空间或进一步缩小。供应端,利好因素主要聚焦于Q4西南产区的被动停产,但北方的高开工可能抵消一部分减产预期,产量短期内难以降至去库水平。需求端,上周多晶硅行业整体开工率稳定波动,市场成交量较少,对外报价暂稳。有机硅市场环比持续下行,主因新产能释放下新装置产品报价较低,市场观望情绪较重。其他方面,出口及铝合金产量放量提供了一定的工业硅需求空间。整体来看,近期主要扰动一方面来自于市场对宏观利好政策的预期,另一方面来自于光伏行业产能出清开始逐步落地,但两者对于硅价的作用方向相反、市场似乎暂无坚定的交易主线,硅价走势的不确定性短期内有所加大。但对于工业硅期货而言,后续仍然需要交易基本面现实,即在过剩的现状下面临需求的进一步缩减,对比而言,政策的利好预期或更多从情绪面作用于硅价,若回归基本面交易,工业硅期货远月价格仍有一定下行空间。此外,需关注工业硅北方产区在低价下的超预期减产情况。

工业硅:库存压力维持

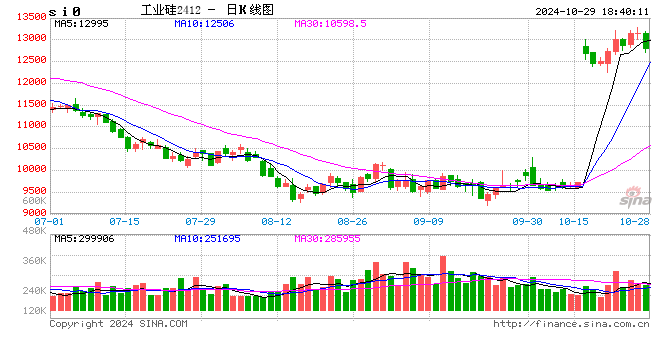

硅价震荡上行

上周盘面震荡上行,周内涨势明显。上周2412合约开于12460元/吨,收于13155元/吨,周内高点13220元/吨,低点12240元/吨,周涨幅5.58%。

截至10月25日,注册仓单共5.61万手、28.07万吨;较10月18日减少1701手、8505吨。

现货价格暂稳

产量增减互现(百川盈孚)

上周全国整体开炉率稳定波动,开炉数环比增加1台,增量主要体现在西北产区。上周黑龙江、内蒙、新疆开炉数分别增加2、2、2台,云南开炉数减少5台。

上周工业硅产量环比增加510吨至9.62万吨,环比增0.53%。分主产区看,新疆周产量环比+600吨,云南周产量环比-930吨,四川周产量环比持平。

周产环比下降(SMM)

据SMM数据统计,截至10月25日,云南、四川、新疆地区周产量环比上周分别-10、-300、-200吨至7555吨、4285吨、42040吨。

降水增量趋缓

西南地区即将进入平枯水期,降水量增速放缓。

空气质量良好

当前西北产区空气质量未及轻度污染水平(AQI≤100),难以对当地产量产生明显影响。

库存持续累积

上周工厂库存环比增加0.9万吨至16.5万吨,市场库存环比持平于12.7万吨,社库合计29.2万吨。

利润平稳波动

上周工业硅生产成本持稳,利润窄幅波动。工业硅平均生产成本环比上周增加1.24元/吨至12231.98元/吨;毛利润、毛利润率环比分别减少2.15元/吨、0.03个百分点至-145.6元/吨、-1.21%。

多晶硅:关注减产动作

硅料价格持稳

上周硅料市场价格持稳,订单量较少、成交周期出现后移。上周菜花料、致密料、复投料、N型料价格环比持平于3.25、3.65、3.85、4.2万元/吨。

上周硅片市场弱稳运行,行业开工率偏低,价格下行空间有限。上周P型-182硅片价格环比下降0.05元/片至1.20元/片、P型-210硅片价格环比持平于1.70元/片,N型-182硅片价格环比持平于1.05元/片,N型-210硅片价格环比下降0.05元/片至1.45元/片。

上周电池片市场持稳运行,210R电池因产线改进速度过快,产出略显冗余。上周p型-182电池片环比持平于0.28元/瓦,p型-210电池片环比持平于0.29元/瓦,TOPCon电池片(182mm)环比持平于0.27元/瓦。

组件市场竞争激烈,库存压力持续,订单不连续成为新趋势。上周TOPCon双玻组件(182mm)均价环比持平于0.71元/瓦,HJT双玻组件(210mm)均价环比持平于0.88元/瓦。

库存压力增加

上周硅料库存呈小幅累库趋势,市场成交量较少,暂未形成规模性采购。上周多晶硅产量环比持平于3.21万吨;库存环比增加1.1万吨至25.4万吨。

厂家报价持稳为主,但下游硅片价格下跌,市场情绪不佳,上下游博弈加剧。上周多晶硅平均生产成本环比持平于4.34万元/吨,毛利润及毛利率环比分别持平于-4487.5元/吨、-11.53%。

开工或有进一步下调

上周多晶硅行业整体开工率维持在5-6成。但枯水期临近四川、云南等地电价上调,该地区的多晶硅产能有停产预期。

有机硅

价格持续下调

上周有机硅市场走跌,价格持续下调。周内部分厂家持续封盘,新装置出品报价较低,对整体市场打击较大,目前各单体厂DMC价格跌至13200-13400元/吨,新产能产品具体情况还有待反馈。

截至10月25日,DMC华东价格较10月18日环比下降600元/吨至13300元/吨,华东生胶环比下降500元/吨至15000元/吨,华东107胶均价环比下降200元/吨至13800元/吨,硅油价格环比持平于15650元/吨。

成本窄幅波动

上周二受原油上涨影响甲醇期价止跌反弹,对现货市场有所提振。较10月18日,工业硅421#(有机硅用)价格环比持平于12200元/吨,甲醇价格环比增加6.66元/吨至2445.83元/吨。

上周DMC成本环比减少25元/吨至14246.88元/吨,毛利润、毛利润率环比分别增加25元/吨、0.18个百分点至-365.63元/吨、-2.63%。

供应环比下调

上周DMC产量环比减少0.07万吨至4.89万吨;行业周度开工率73.17%,环比减少1.05个百分点。DMC库存环比增加0.11万吨至4.53万吨,环比增2.49%。

周内鲁西化工等企业维持降负生产状态,山东东岳、唐山三友处于三期检修状态,云南能投部分装置检修。

硅铝合金:开工率稳定波动

开工率环比持平

上周再生铝合金开工率环比持平于55.5%,原生铝合金开工率环比持平于55%。

作者:贾瑞斌

从业资格证号:F3041932

交易咨询证号:Z0015195