A股2024年三季报大数据全景图

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:Wind万得

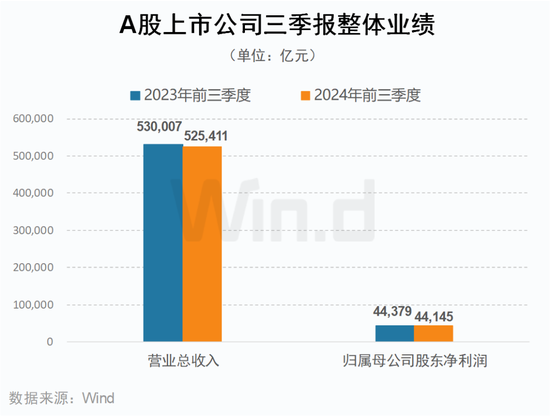

A股上市公司三季报披露收官。2024年前三季度,A股整体业绩仍在低位波动,尽管整体业绩略低于往年同期,但多个行业板块展现出强劲的复苏势头和增长潜力,三季度整体开始呈现边际回暖态势。

Wind数据显示,截至10月31日凌晨,已完成三季报披露的5356家上市公司前三季度营收合计为52.54万亿元,同比降0.87%;实现归母净利润4.41万亿元,同比降0.53%。第三季度,在金融板块增量的拉动下,A股利润端显著改善,净利润增速较二季度回升6.18个百分点。

各板块业绩呈现分化,主板净利润增速强于双创和北交所。2024年前三季度主板归母净利润同比增速较中报较回升2.94个百分点,为未来整体增长奠定更加稳固的基础。

近八成上市公司前三季度实现盈利,近五成实现净利润正增长。消费品行业呈现明显修复态势,半导体等高技术制造业经营具有韧性,可选消费、日常消费、非银金融三大行业前三季度归母净利润增速创近5年同期新高。

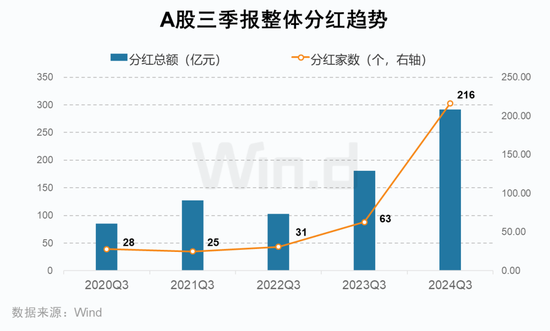

上市公司回报投资者意识进一步增强,已有216家公司发布2024年三季报现金分红方案或预案,分红总额达291.18亿元。

// 业绩总览 //

1.1

A股业绩累计增长趋势

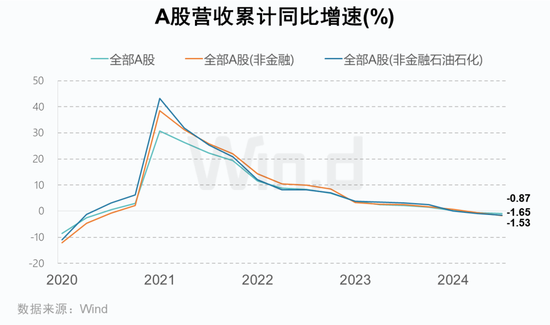

2024年前三季度,全部A股、全部A股非金融、全部A股非金融石油石化营业收入累计同比增速分别为-0.87%、-1.65%、-1.53%,较2024上半年增速降幅分别为0.36个百分点、1.09个百分点、0.70个百分点。

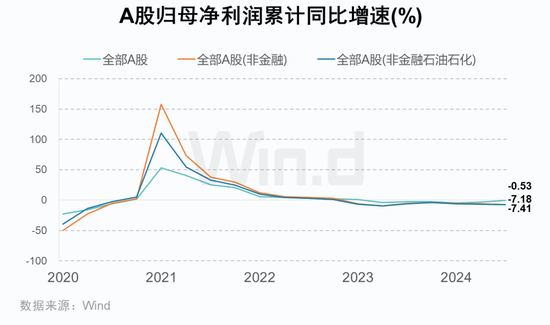

从利润端来看,2024年前三季度,全部A股归母净利润累计同比下降0.53%,降幅较2024上半年收窄2.55个百分点;全部A股非金融、全部A股非金融石油石化归母净利润累计同比增速分别为-7.18%、-7.41%,较2024上半年回落1.41个百分点、1.01个百分点。

1.2

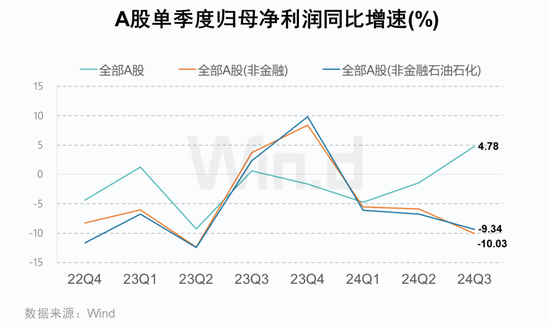

A股单季度业绩同比增长趋势

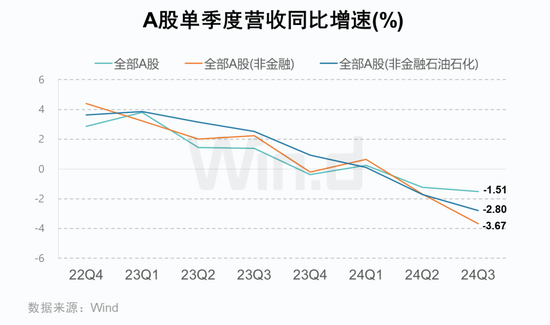

从单季度可比数据来看,2024年第三季度,A股整体营收增速为-1.51%,较二季度下降0.29个百分点。剔除金融石油石化后,同比增速依次为A股非金融石油石化(-2.80%)、A股非金融(-3.67%),较二季度分别回落1.10、2.00个百分点。

2024年第三季度,A股净利润同比增长4.78%,增速较二季度回升6.18个百分点;剔除金融石油石化后,同比增速依次为A股非金融石油石化(-9.34%)、A股非金融(-10.03%),较二季度分别下降2.60、4.16个百分点。

1.3

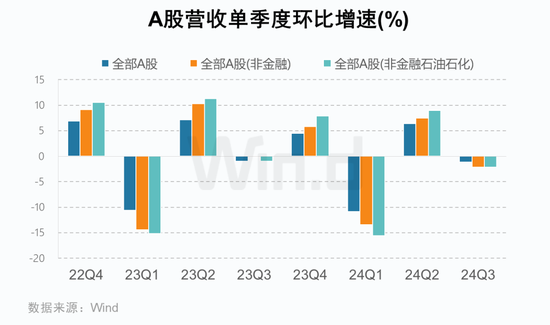

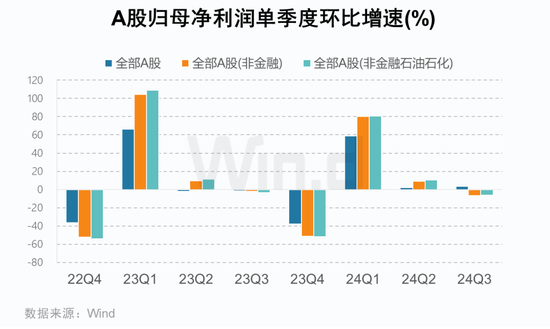

A股单季度业绩环比增长趋势

从季节性分析来看,2024年第三季度营收环比二季度下降1.13%,但归母净利润环比增长3.8%。

1.4

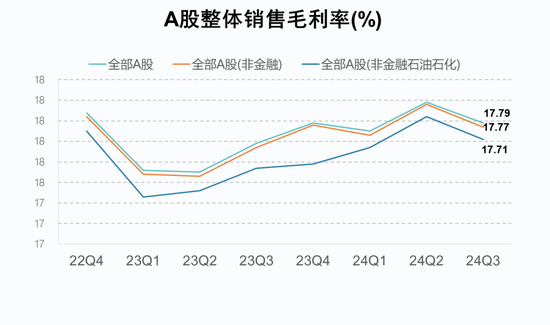

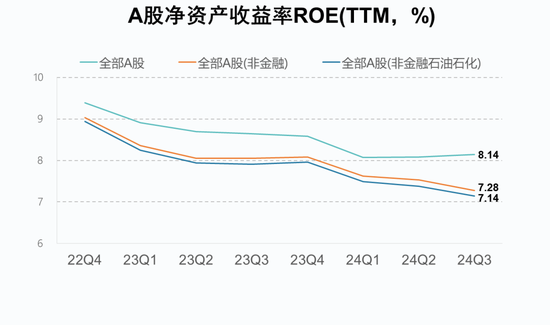

A股盈利能力趋势

A股整体盈利能力同比小幅上升,2024年前三季度A股整体销售毛利率为17.79%,较去年同期上升0.16个百分点。剔除金融石油石化后,销售毛利率为全部A股非金融(17.77%)、全部A股非金融石油石化(17.71%),较去年同期分别回升0.16和0.2个百分点。

2024年前三季度,全部A股的ROE(TTM)为8.14%,较2024上半年提高0.06个百分点。剔除金融石油石化后,净资产收益率分别为全部A股非金融(7.28%)、全部A股非金融石油石化(7.14%),较2024上半年分别下降0.25个百分点、0.24个百分点。

1.5

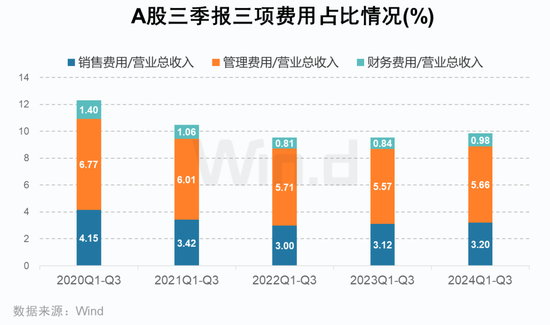

A股三季报三项费用占比情况

2024年前三季度,A股三项费用占营业收入比重为9.84%,较去年同期增加0.29个百分点,考虑到营收同比增速回落,三项费用支出依然偏弱。

1.6

A股三季报整体分红趋势

资本开支放缓背景下,上市公司更加注重投资者回报。截至10月31日,已有216家公司披露三季报分红预案(含已实施),分红总额达到291.18亿元,远超往年三季报分红水平。

1.7

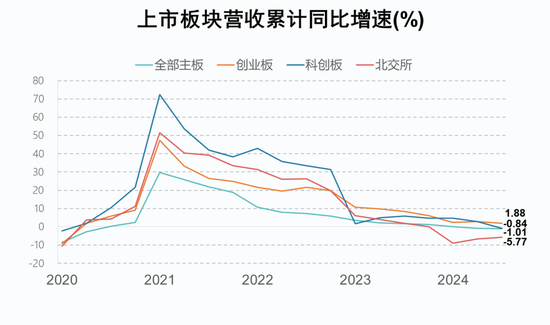

上市板块业绩增长趋势

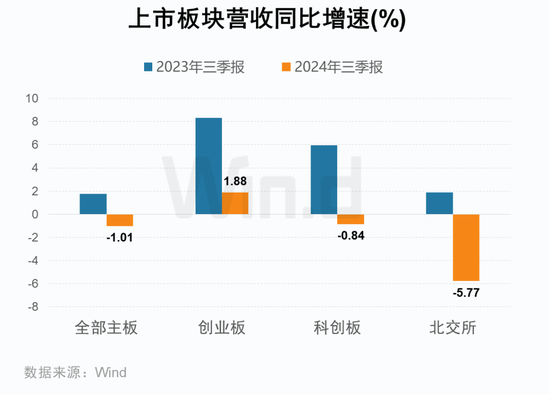

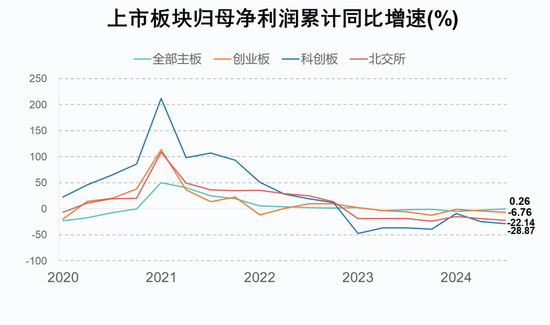

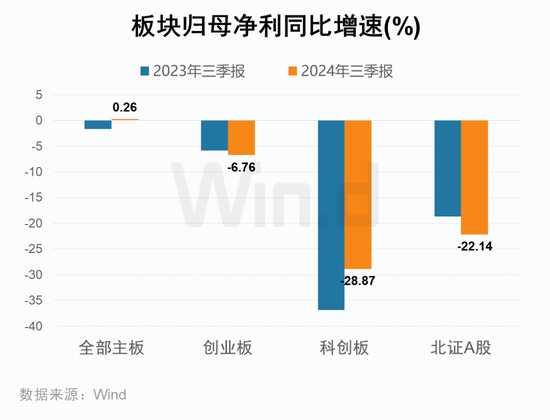

从A股营收累计同比增速来看,从2021年起,各主要板块营收增速整体呈现下滑态势,2024年前三季度,全部主板、创业板、科创板、北交所营收增速分别为-1.01%、1.88%、-0.84%和-5.77%。

从A股归母净利润累计同比增速来看,主板净利润增速强于双创和北交所。2023年前三季度,主板归母净利润累计同比为0.26%,较2024上半年回升2.94个百分点,创业板、科创板和北交所环比分别下降2.95、4.68、3.20个百分点。

1.8

主要宽基指数业绩增长趋势

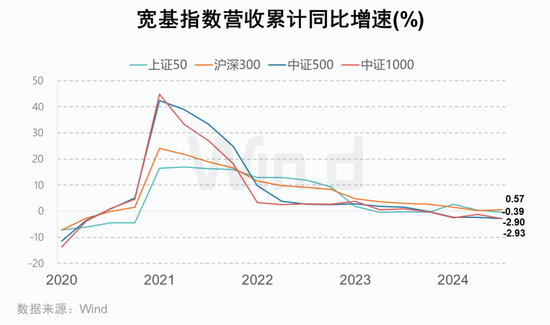

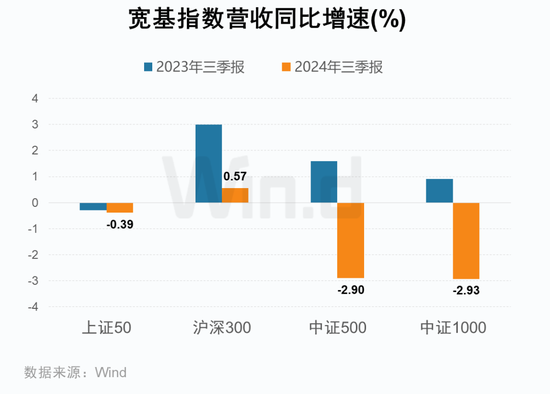

从主要宽基营收累计同比增速来看,2021年起,各主要宽基增速整体呈现下滑态势,2022年四季度见底后,2023年起增速基本企稳,2024年前三季度,上证50、沪深300、中证500和中证1000营收增速分别为-0.39%、0.57%、-2.90%和-2.93%。

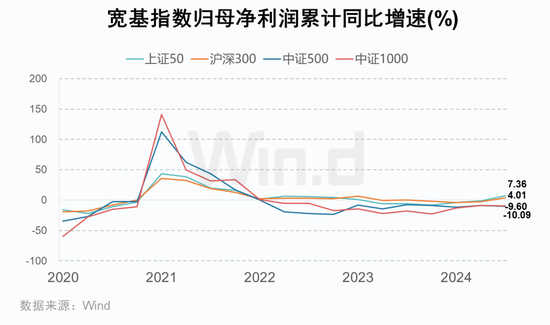

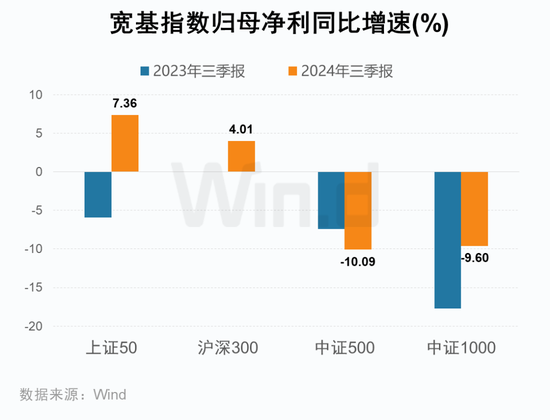

从主要宽基归母净利润累计同比增速来看,2024年前三季度,上证50、沪深300归母净利润增速分别为7.36%、4.01%,较2024上半年分别提升8.38个百分点、6.25个百分点,盈利能力显著回升。中证500和中证1000归母净利润增速分别为-10.09%和-9.60%,较2024上半年分别下降1.43个百分点、0.53个百分点,盈利能力边际下降。

// 行业概述 //

2.1

行业营收

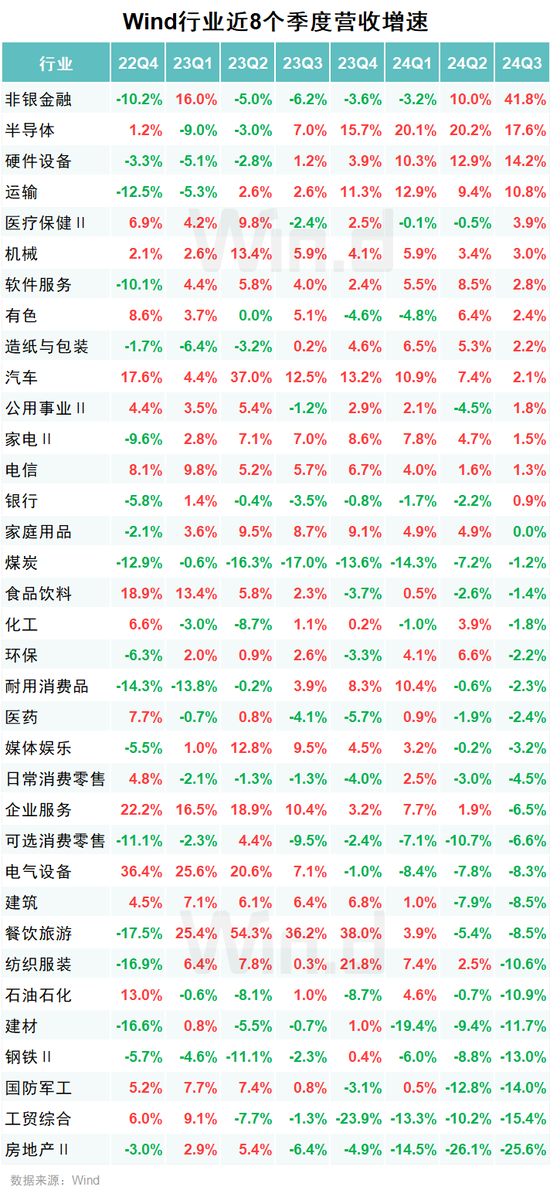

从行业增速来看,2024年前三季度,半导体行业营收同比增速最高,达到20.7%;此外,非银金融、硬件设备和运输行业营收增速均超过10%。近5年前三季度对比来看,非银金融营收增速创出新高。

2.2

行业归母净利润

2024年三季报来看,可选消费归母净利润同比增速最快,达到52.1%;此外,半导体、日常消费零售和非银金融行业增速也较高,均超过40%。近5年前三季度对比来看,可选消费、日常消费、非银金融等行业归母净利润增速创出新高。

2.3

行业扣非归母净利润

2024年三季报来看,半导体扣非归母净利润同比增速最快,达到96.5%;此外,可选消费和非银金融2个行业增速均超过50%;食品饮料、造纸与包装、硬件设备行业增速均超过20%。非银金融行业扣非归母净利润增速创出新高。

2.4

行业销售毛利率

2024年前三季度,家庭用品、医药两大行业销售毛利率最高,均超过40%;此外,非银金融、餐饮旅游、耐用消费品和食品饮料行业毛利率也较高,均超过30%。近5年前三季度对比来看,非银金融、媒体娱乐等行业三季报销售毛利率创出新高。

2.5

行业净资产收益率

2024年前三季度,食品饮料、家电、煤炭和石油石化行业净资产收益率居前,均超过10%,5年三季报对比来看,电信、汽车、运输等行业前三季度净资产收益率创出新高。

// 个股业绩榜单 //

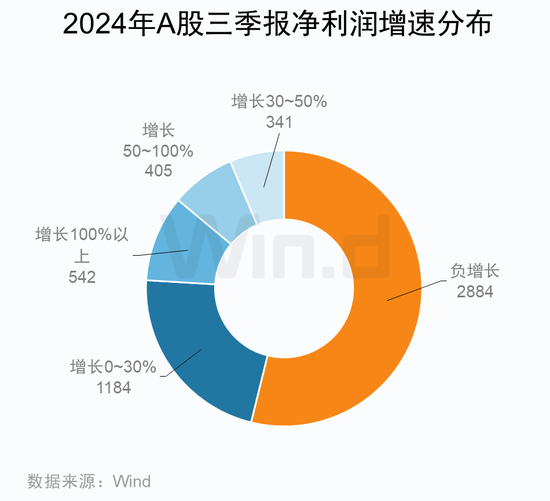

2024年前三季度,4118家上市公司实现盈利,占比近八成。从A股上市公司三季报业绩分布来看,2024年前三季度A股共有2472家公司实现归母净利润正增长,占比46%。其中净利润增长100%以上的公司542家,50%-100%之间的有405家,50%以下的1525家,占比分别为10%,8%及28%。此外,2884家公司净利润呈现负增长局面。

3.1

上市公司营收TOP10

全部A股

2024年前三季度营收排行榜中,“石化双雄”齐超2万亿。

全部A股(非金融石油石化)

剔除石油石化及金融企业后,中国建筑以1.63万亿元的营收位居首位。

3.2

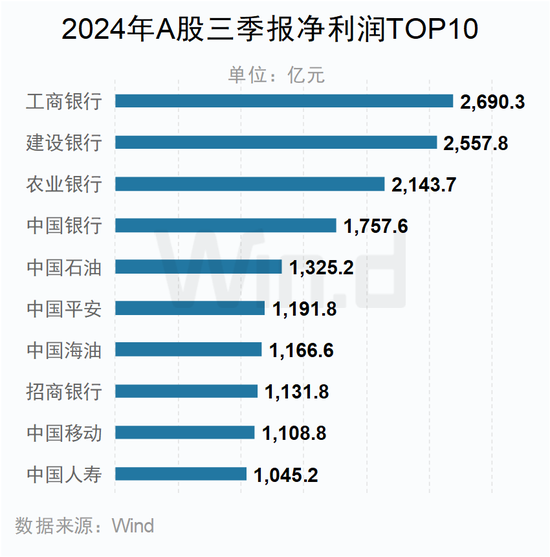

上市公司净利润TOP10

全部A股

上市公司盈利方面,前十名大多还是来自于金融行业,工行、建行、农行和中行均以超千亿的净利润稳居前四。

全部A股(非金融石油石化)

剔除两油金融类公司后,中国移动以1108.8亿元的净利润位居第一;贵州茅台紧随其后,前三季度盈利达到608.3亿元。

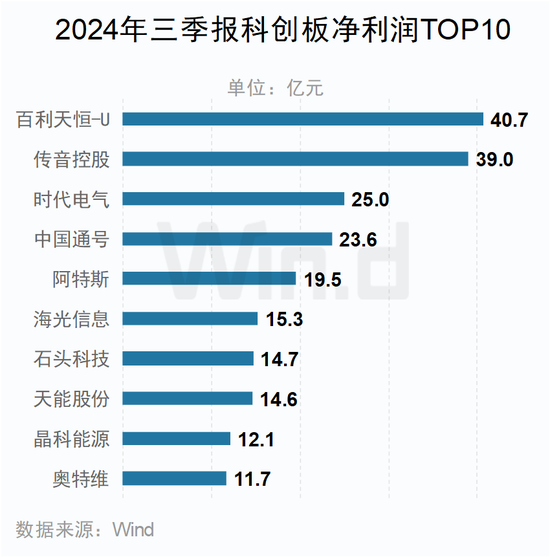

3.3

科创板净利润TOP10

科创板方面,盈利位居前十的主要来自能源和半导体公司。百利天恒-U以40.7亿元的净利润位居首位。

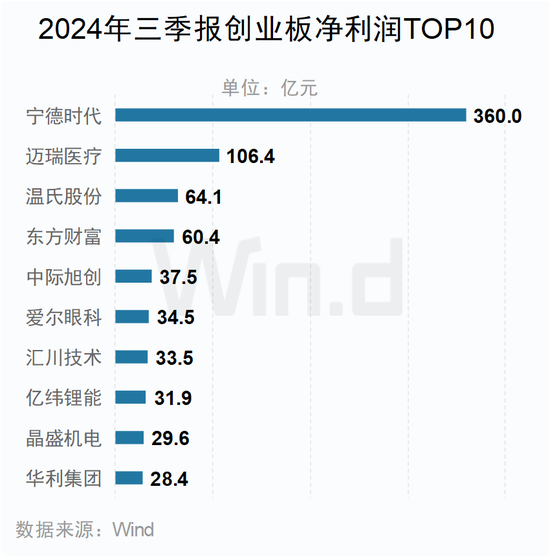

3.4

创业板净利润TOP10

创业板方面,宁德时代以360亿元的净利润位居第一。

3.5

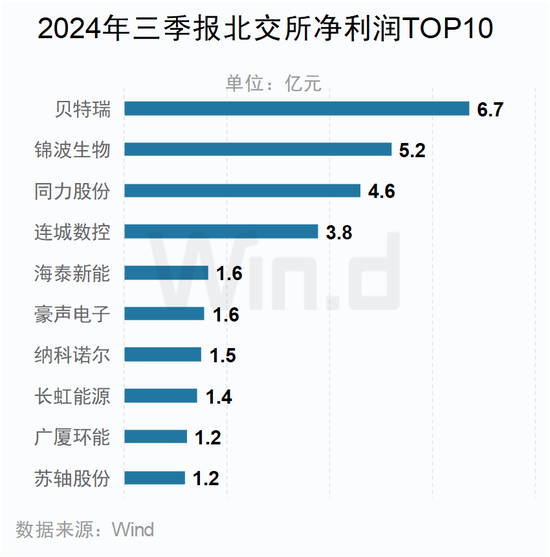

北交所净利润TOP10

北交所方面,贝特瑞以6.7亿元的净利润位居第一。

3.6

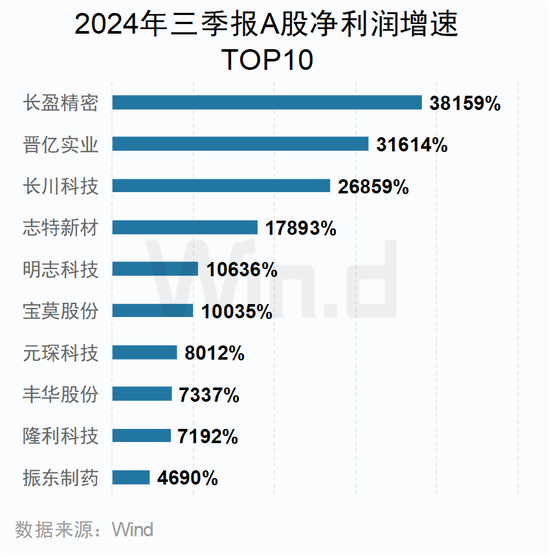

上市公司业绩增速TOP10

从净利润增幅来看,长盈精密、晋亿实业(维权)以超过300倍的净利润增幅位居前二。

3.7

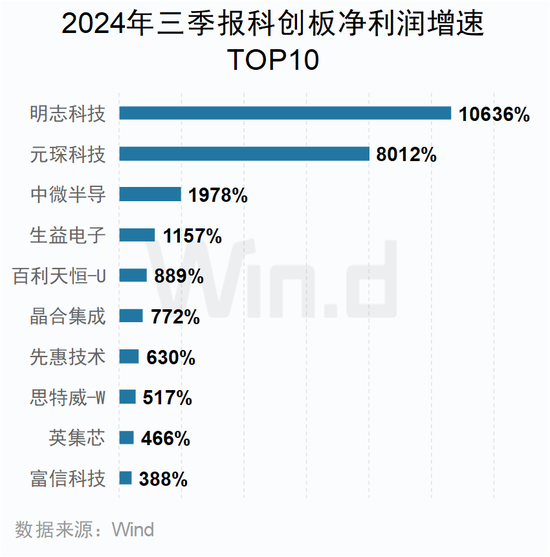

科创板业绩增速TOP10

科创板方面,明志科技前三季度净利润增速超过100倍位居第一。

3.8

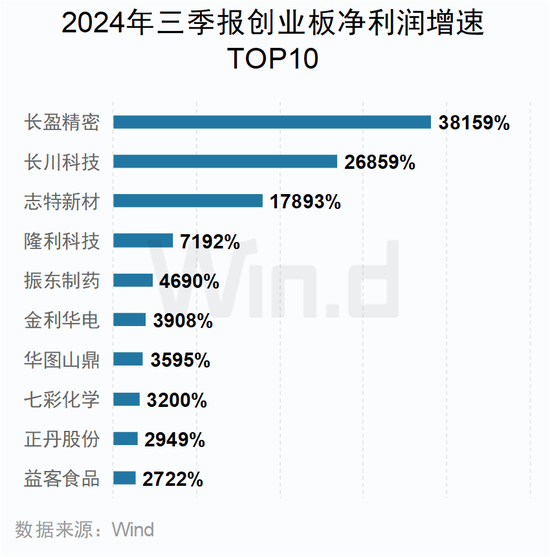

创业板业绩增速TOP10

创业板企业中,前10名净利润增速均超过20倍,长盈精密、长川科技、志特新材位居前三。

3.9

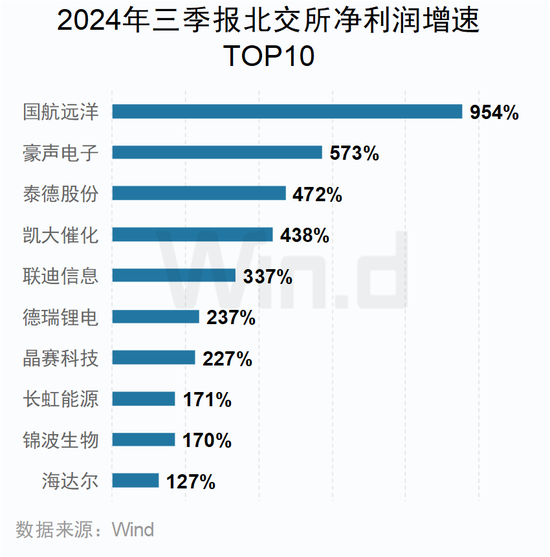

北交所业绩增速TOP10

北交所企业中,国航远洋以近10倍的净利润增速位列第一。

3.10

上市公司每股收益TOP10

每股盈利方面,前三季度贵州茅台以48.42元的每股收益稳居榜首。